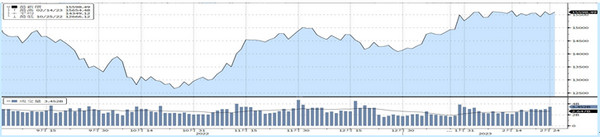

加權股價指數近6個月價量表現:(資料來源:Bloomberg, 截至2023/3/1)

野村腳勤觀點:

核心PCE短期反彈但不影響其下跌趨勢

美國公佈1月核心PCE年增率4.7%高於12月的4.6%,市場又再度陷入升息恐慌中,雖然核心PCE逆轉了過去三個月連續下滑的規律,但是仍處於從去年9月相對高點的下降趨勢當中,即使市場鷹派官員釋出不排除3月升息提升至50個基點的可能性,但是以大方向而言,美國聯準會再度採取暴力升息的機會不大,升息循環已接近高點及尾聲,通膨自高點下滑也是事實,只是通膨下滑的速度比預期更慢些,也會讓市場預期開始降息的時間更延後。

經理人視角:

大盤利多因素:

(一)台股P/B位置已下滑:台股1月大盤P/B為1.95,低於2021與2022同期1月的2.23與2.31

(二)經濟軟著陸機會高:IMF調升全球2023年經濟成長率,美國強勁服務業表現支持經濟衰退風險下降

(三)中國經濟復甦:中國在疫情解封之後,中長期經濟活動將步入常軌,刺激經濟政策有望逐步實施

(四)看好產業趨勢未變:政府基建投資方針明確,AI/HPC、EV、Data Center等產業長線展望仍樂觀

大盤利空因素:

(一)核心PCE短線反彈:美國1月核心PCE年增率4.7%,通膨下滑緩慢,整體升息循環仍未結束

(二)經濟仍有放緩壓力:受到通膨下滑低於預期,且高利率影響投資與消費,經濟仍面臨不確定性因素

經濟軟著陸可能性增,長線佈局機會將落在第二季

雖然短期美國核心PCE年增率逆勢反轉,但整體通膨率的下滑趨勢仍未改變,同時也預期此波升息循環的高點將落在Q2-Q3之間,目前美國就業市場強勁且服務業熱絡,雖然通膨下滑速度緩慢,但整體經濟要大幅衰退的機會也不大。股市表現方面,大盤指數在1-2月外資買超新台幣2,263億的帶動下,大盤指數緩步趨堅,但由於近期盤勢漲幅多是基於個股題材性與下半年基本面轉佳的樂觀預期,由於整體上市櫃公司在上半年的獲利成長性仍差,因此短期不排除股市有漲多回檔的壓力。但從長期來看,對基本面看法保守的長線資金至今仍在觀望,預估回檔後該類型資金進場將支持這波拉回幅度不至於太深。此外近期美國經濟數據表現均優於預期,使得聯準會不排除再追加升息力道來壓制通膨,因此整體企業在今年高利息成本的壓力下,投資與擴充意願將趨於保守,或將連帶影響市場預期下半年經濟復甦成長的力道,屆時股市若有較不理性的大回檔,將是未來長線佈局的好機會。

【以下為投資警語】

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書

上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書(或投資人須知)。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書(或其中譯本)或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭,

台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。

台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書(投資人須知)。【野村投信獨立經營管理】