壹、IC載板功能

IC封裝主要提供IC保護、散熱、電路導通等功能,而測試則是檢測所製造的IC功能是否正常。兩者除了功能不同外,在成本結構上也有差異。封裝業因設備投資金額不大,原料成本是製造成本的大宗,約佔4-6成左右,而折舊所佔比重約1成多。尤其,隨著載板封裝的快速成長,因載板成本較貴,原料成本所佔比重更高。測試並不須投入原料,無原料成本,但固定成本高,因設備投資金額大,因此使得折舊佔製造成本比重約4-5成。

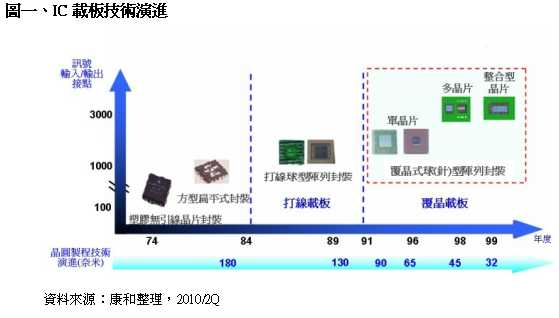

隨晶圓製程技術演進,使得晶圓佈線密度、傳輸速率及訊號干擾等效能需求提高,使得IC載板需求逐漸增加。IC載板是介於IC及PCB之間的產業,主要功能為承載IC做為載體之用,並以IC載板內部線路連結晶片與PCB板之間訊號連結。因此在I C封裝中,IC載板逐漸形成一寡佔市場。

IC載板內部有線路連接IC與電路板,用以溝通IC與電路板之間訊號、保護電路與散熱的功能,一般用於較高階的封裝製程中。因此當高階封裝的比例上升的同時,IC載板與封裝產業的關係愈加密切,IC載板的重要性提高。另外在電子產品朝輕薄短小、高效能與低功耗設計趨勢,覆晶載板之封裝方式將由現階段單晶片封裝型態演變為多晶片與整合型晶片封裝。

貳、IC封裝發展

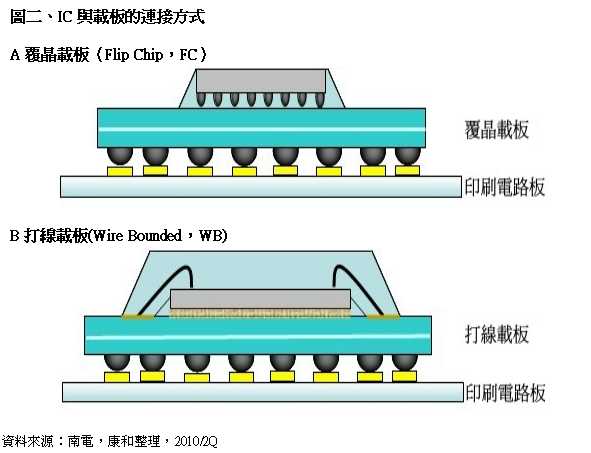

IC載板的技術,主要分為IC與載板的連接方式,及載板與PCB的連接方式。首先在IC與載板的連接方式,目前有分為覆晶載板(Flip Chip,FC)及打線載板(Wire Bounde,WB)。FC是將具有凸塊接點之IC晶片反貼覆置於承載基板上,該承載基板即稱為覆晶載板 (Flip Chip Substrate),係作為晶片與電路板間電性連接與傳輸的緩衝介面。透過載板的扇出 (Fan out)功能,以確定晶片邏輯閘 (Logic gate)輸出能達到電路板上邏輯閘輸入的最大數目。

WB是利用金線 (Gold wire)連接IC晶片上之電性接點 (Electrical pad)與承載基板,該種特殊打線封裝方式下使用之載板即稱為打線載板 (Wire Bond Substrate),係作為晶片與電路板間之電性連接與傳輸的緩衝介面。透過載板的Fan out功能,以確定晶片邏輯閘 (Logic gate)輸出能達到電路板上邏輯閘輸入的最大數目。

FC與WB相異處在於晶片與載板間連接以植球 (Solder bumps)方式取代金線,因植球能提高載板的訊號密度 (I/O port),並提升晶片效能表現,另外Bumping便於對位校正,有利增加封裝良率。因此,Flip Chip 載板無論在各項物理特性上皆優於Wire Bond 載板,相關應用將逐漸擴大,使得目前手機晶片廠商逐漸採用FC取代WB。

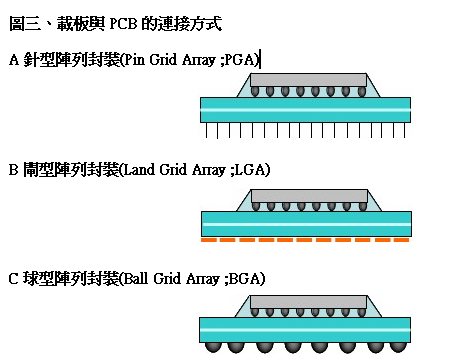

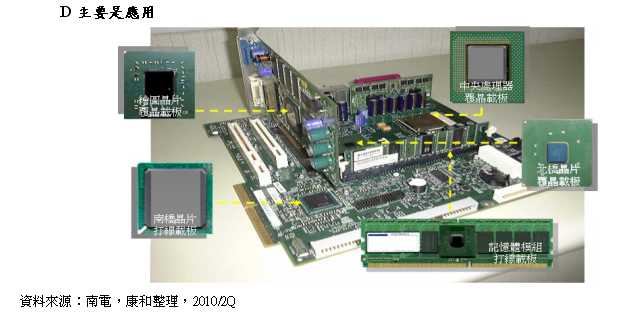

另外在載板與PCB的連接方式,因應用的不同,而分有針型陣列封裝(Pin Grid Array; PGA) 、閘型陣列封裝(Land Grid Array; LGA) 、球型陣列封裝(Ball Grid Array; BGA)。PGA/LGA封裝主要是應用在微處理器方面,BGA則主要應用在繪圖晶片、北橋晶片、遊戲機晶片、高階ASIC晶片、數位電視晶片方面。

另外目前主要應用在手機晶片封裝的Chip Scale Packages (CSP) 是指封裝後的體邊長小於晶片邊長1.2倍的封裝型態。由於高階手機功能日益複雜,晶片I/O數持續增加,載板製程更要求高腳數、腳距更細密,因此封裝技術也逐漸由打線走向FC CSP。目前全球主要手機晶片供應商持續增加晶片採用FC CSP的比重,包括Qualcomm、Broadcom、STMicroelectronics、Marvell等皆是,因此手機載板朝覆晶發展的趨勢不變。

若以應用面來區分,CSP有超過70%都應用在手機上面,其它的應用則包括RF、基頻、記憶體IC以及PC周邊等。BGA則以PC相關為主,比重約佔30%,如基地台、伺服器、DVD、STB等亦多採用BGA封裝。FC則集中在CPU、GPU等需要大量運算的晶片上。

參、全球及台灣IC載板

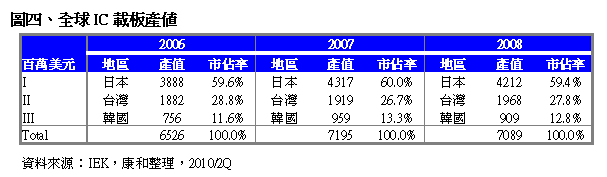

依據IEK資料顯示,全球IC載板生產國以日本為首,產值比重約佔60%,包括第一大廠IBIDEN以及SHINKO、NGK、Kyocera、Eastern等,至於台系廠商位居第二,產值比重約近30%,包括南電、欣興、景碩、日月光等。至於韓國則以SEMCO三星為主要生產者。由於日本受金融風暴影響,體質較差的公司逐漸退出IC載板產業,預期台灣的市佔率可望於10年接近35%,11年則有機會上揚至35%以上。另外韓國的廠商主要是以DRAM及Flash的in house使用,預期短期台商有機會取得來自日商的轉單效應,而韓商的威脅並不大。

另外在IC載板方面,由於IC產品特色不同,如手機、通訊晶片、CPU、GPU、Chipset等,使得IC載板也有許多不同,如FC CSP、CSP、FBGA等,因IC載板的差異,使得製程困難度也不一,毛利率及ASP也有明顯的不同。

肆、Calpella平台

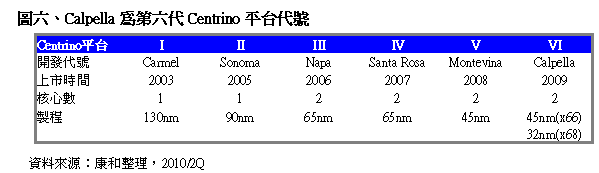

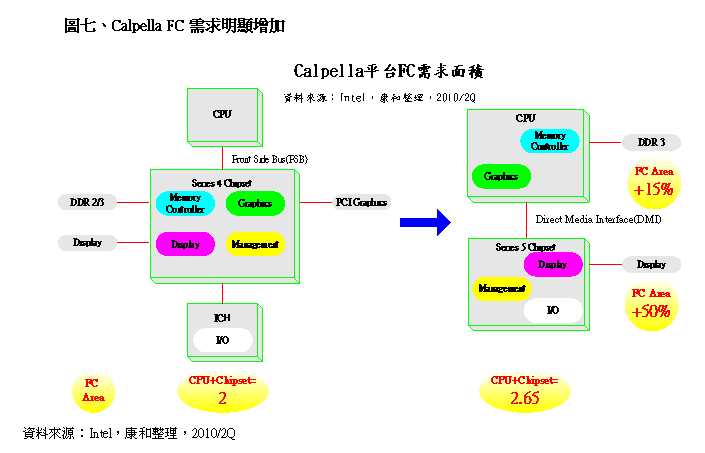

Calpella平台為第六代Centrino平台代號,主要特色是將原北橋晶片部份功能整合至CPU及南橋晶片中,使得北橋晶片消失。原北橋晶片的功能有4項功能,分別為記憶體控製(Memory Control) 、繪圖(Graphics) 、顯示(Display) 及管理(Management)。在新的Calpella平台中,記憶體控製(Memory Control) 及繪圖(Graphics) 功能移入CPU中,而將顯示(Display) 及管理(Management) 功能移入南橋晶片中。使得CPU 基板層數將由原本6 層提高至12 層,而南橋將由原本的WB 製程改為FC,若以IC載板的面積計算,面積增加了32.5%。Intel力推45nm(x66)及32nm(x68)製程及晶片組整合趨勢都是帶動FC 需求提昇的動能。

伍、個股分析

南電(8046)

南電4月營收30.13億元,MoM+0.48%,回復近1年半營收新高,主要是有部份訂單遞延,公司預期5、6月營收<30億元,康和預估2Q合併營收88.08億元,QoQ+8%。2Q毛利率將低於1Q的14.65%,康和預估2Q毛利率為14.46%。南電每股配發5.3元現金股利,目前現金殖利率3.8%。

目前各產品營收比重分別為Flip Chip(FC)約為55%,PCB約為25%,Wire Bounded(WB)約為20%,其中FC約10%為CPU、Chipset 45%、Graph Card 25-30%,PCB以PC相關產品為主,WB約有>50%為手機應用。毛利率依序為FC(毛利率推估20%)、PCB(13-18%)及WB(約3-4%)。在產能方面,PCB台灣為145萬平方呎/月,大陸為165萬平方呎/月,WB台灣為18萬平方呎/月,大陸為30萬平方呎/月,FC為3000萬平方呎/月。目前FC產能利用率約在9成,PCB約70%,WB約90%。NB提貨速度減慢,使得PCB產能利用率從1Q的90%,下滑至70%,手機的出貨增溫,使得WB產能利用率從1Q的70%,上揚至90%。

在Intel新32nm的X68 CPU方面,目前3月南電已取得FC前段製程訂單,公司預期6月將取得後段認證,FC產能將由原3000萬平方呎/月,提升至3700萬平方呎/月。公司預期在取得後段認證後,10’2H將符合Intel的需求20-25%,11年可再提升至30%。雖新版X68 CPU的FC代工價為舊板X66 CPU的2-3倍,但由於目前良率仍在50%以內,因此短期對整體毛利率提升並不明顯,康和認為11’1Q毛利率將有機會上揚至20%以上(FC毛利率由目前20%,在Intel新板CPU良率>80%,則FC毛利率將可上揚至近30%)。公司預期因Intel的新訂單挹注,目前FC的營收比重約55%,在年底將提升至60-65%。

康和預估10年合併營收382.49億元,YoY+38.77%,稅後盈餘39.86億元,YoY+89.36%,每股稅後盈餘6.32元,建議20-25倍P/E(126-158元區間操作)。

景碩(3189)

景碩4月營收11.57億元,MoM+8.31%,營收自3月明顯回溫,主要是受惠Qualcomm FC-CSP出貨增溫及中國基地台需求在4 月份轉強,公司預期5月營收>12億元,康和預估2Q營收34.49億元,QoQ+17%。在毛利率方面,因目前Qualcomm訂單能見度已到6月,預期2Q高毛利率FC-CSP營收比重將提升至24%(1Q為21%),將使2Q毛利率將高於1Q的27.57%,康和預估2Q毛利率為30.99%。

目前各產品營收比重分別為WB-CSP 約20%、FC-CSP約21%、BT-FC及ABF-FC合計佔22%、PBGA約佔14-15%、SiP約佔19%,其他產品還包括COB、COF及Cavity Down合計佔4%等,而其產品主要應用在手機居多,網通及電腦產品次之。就主要客戶來看,以Qualcomm最大,其餘包括Altera、TI、STM、Broadcom、TriQuint、Infineon、Samsung等。

景碩目前佔Qualcomm FC-CSP供應比重達60%,Ibiden約佔10%,SEMCO 約佔20%,但近期Qualcomm對未來幾季的營收示警,後續效應仍需觀察。另外在Apple iPhone方面,晶片主要以Infenion及三星為主,FC-CSP則是以日系供應商Ibiden為主,目前公司已通過客戶認證,未來將有機會取得新ㄧ代iphone 4G 供應商資格。

康和預估10年營收136.32億元,YoY+23%,稅後盈餘24.77億元,YoY+29.05%,每股稅後盈餘5.55元,建議12-15倍P/E(67-83元區間操作)。