撰文:David Stinson孫維德

人工智慧被稱為電力或網際網路這樣的「通用科技」,能夠以各種形式提高生產力,將在可見的未來推動各種領域的創新。但這並不表示每一種問題它都同樣適任,都與人類同樣有用。

自動化似乎已經取代了基金經理人。投資者現在已經確信,為了得到更好的投資決策,而支付接近1%,甚至超過1%的基金經理費用並不值得。彭博社的資料指出,被動投資ETF所管理的資產(Assets

under management, AUM)目前占北美市場的72%。

自去年年底ChatGPT發布以來,人工智慧技術發展突飛猛進,如今人們不免開始認為,其他類型的人工智慧也很快會追上人類。台灣金融研訓院在10月2日至6日舉辦的世界投資者週(WIW)論壇,其中一個熱門議題就是人工智慧。多位講者分析了這一趨勢的不同面向,包括主動型ETF的興起、按主題和策略劃分市場的投資方式、ESG投資以及人工智慧日益重要的角色。

市場上已經出現了幾支人工智慧管理的ETF,但目前它們的應用仍然有限。事實上,人工智慧並不是取代高成本基金的唯一方法,甚至基金投資可能也不是人工智慧的最佳使用場景。

ChatGPT不是數學家

人工智慧〔或者更精確來說是深度學習(Deep Learning)〕所達成的自動化,與ETF的自動化指數,以及「量化」投資者所使用的複雜數學式相當不同。相關的常見誤解之一是所謂的「降維」(Dimensionality

Reduction),一種減少變量個數,藉以找出主要變量的統計方法。在使用這種方法時,人類通常會提出一個問題,希望得到答案。但人們未必能把問題陳述清楚,而且這種方法可能無法發掘出資料中暗藏的其他模式,有時候反而必須先從資料中「找出」應該詢問的問題。因此量化投資、各種科學以及許多其他領域都早已改用主成分分析(Principal

Components Analysis, PCA)這種統計方法來研究資料。

但在管理基金時,還是得由人類檢查各種利益的潛在相關性。其中最重要的就是判斷目前已知的相關性是否過時,因為每筆產生價值的交易,遲早都會被其他投資者發現。這種判斷往往因時因事而異,而且難以用語言表達,人工智慧想要攻破得面對極大挑戰。

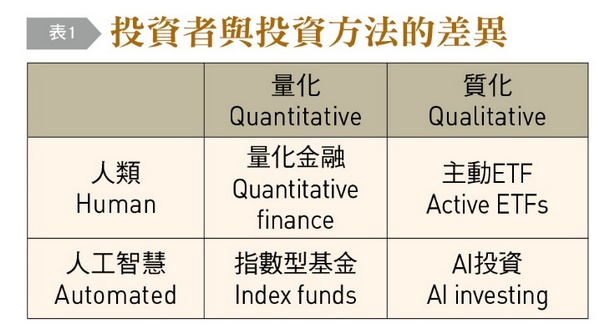

另一方面,人工智慧真正的獨特之處,並非能夠從輸入資訊中找到更有用的見解,而是能夠幾乎毫無限制地輸入各種類型的資料,並將其統合。之前的統計方法通常可以處理市場價格這種結構化資料,卻對自然語言、影片這類非結構化的資訊毫無辦法;即便有一些前處理(Pre-processing)技術,也會剝奪資料中的一些有用資訊。因此它適合進行質性投資,而非量化投資。投資者與投資方法的差異,可以成為〔表1〕的2×2矩陣:

臺灣師範大學教授蔡蒔銓在會議中指出,自2017年和2018年推出以來,AIEQ和AIIQ基金的整體表現並未跑贏大盤,但在國際投資和市場做空方面,人工智慧卻相當優秀,前者需要對各種環境中的投資條件,也就是許多較為小型的投資組合部位進行廣泛分析,而這些瑣碎工作必須大量外包。後者的成功則更為微妙,成功做空的人,通常不是瞄準市場基本面,而是理解投資人的心理,而投資人的心理可以從各種資訊來源,包括非傳統資訊來源中整合出來,因此跟國際投資一樣,都需要大量繁瑣的文書工作。

環境保護是質性問題 不是量化問題

人工智慧在投資中最有前景的功能,也許並非降低成本,而是納入新的價值。ESG就是一個例子,它不是用單一數值來代替財務報酬,而是包含了好幾種衡量標準,這些標準之間的關係相當幽微,而且並不正式。

目前實施ESG遇到的挑戰,包括不同系統難以標準化、資料不足難以計算、需要讓中小企業借款者快速習得永續觀念以及人力資源短缺。這些都是人工智慧的擅場,這類工作都不需要直接做出決策,卻需要將不同的資訊整合成人類讀得懂的說明。

本次會議好幾位來賓都指出,成功落實ESG的關鍵就是不要讓它變成一個只是用來遵循的法規,反而應該使ESG的精神融入實作之中,結果自然會符合標準。

這種洞見也可以套用到人工智慧。目前為止,人工智慧最大的限制之一就是模型的「可解釋性」或透明度,黑箱或無法解釋的決策,很難走進高度監理的產業。絕大多數投資人都不希望自己的投資組合配置是某個黑盒子掰出來的;但人工智慧很容易出現「幻覺」,輸出一些「乍聽之下」鏗鏘不破的結論,並沒有反映真實。因此人工智慧似乎比較適合用來找出值得注意的模式或新興趨勢,讓人類用來決策,而非直接給予投資建議。

人類的強項

有些人則認為,人工智慧很難一開始就找到適用場景。也有人認為人工智慧將消滅被動投資,因為新一代的主動投資將出現,而且成本更低──矩陣的右上象限。全球投資金總額高達數十兆美元,人類為何放棄主動分配?

有些人認為根據股票的市值進行被動投資,其實跟動能投資(Momentum

Investing)沒什麼差別,當紅資產都能獲得不成比例的資金。這種策略在通貨膨脹、債務不高的環境中可能有效;但未來可能更需要的是剔除估值過高的目標,找出不為人知的好標的。光靠整體市場的表現,可能無法延續過去10年的回報率和風險防護力。這時就不如採取主動型ETF,它還具備被動型ETF的某些稅收優勢,在歐洲正迅速成長。

金融市場系統相當複雜,而且決策影響深遠,很適合拿來測試人工智慧的優缺點。人工智慧被稱為電力或網際網路這樣的「通用科技」,能夠以各種形式提高生產力,將在可見的未來推動各種領域的創新。但這並不表示每一種問題它都同樣適任,都與人類同樣有用。在即將到來的市場整合過程中,我們將逐漸發現人工智慧擅長哪些工作,哪些地方還是必須使用人力。(本文作者為台灣金融研訓院特聘外籍研究員;譯者為劉維人)

|