撰文:林啟超

近期疑美論再升級,添油加醋帶風向的美元霸權動搖之言,更掀起國際政經圈的層層波瀾。但除非美國在全球經濟版圖明顯削減,否則論斷去美元化,就易淪為信仰問題。

XX可能是國人旅遊首選的日圓,也可能是李多慧跳完開花舞後收到的韓元;當然到法國血拼精品所付的歐元,或是淄博燒烤時,在小小花園挖啊挖出的人民幣,都是常見的候選名單。不論央行、企業,甚至個人,在泅泳於外匯錢潮裡,都不免面臨開頭所問。特別是近期疑美論再升級,添油加醋帶風向的美元霸權動搖之言,更掀起國際政經圈的層層波瀾。

三面向觀察

世界經濟的生態系仍繞著美元轉

所謂美元霸權(Currency

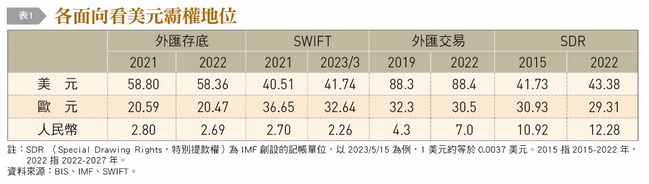

Hegemony),簡單說就是拿著它可以「暢行天下,莫此為甚」。從﹝表1﹞外匯存底配置來看,美元在2022年末的占比達58.36%,較歐元的20.47%,或人民幣的2.69%,差距明顯。而與2021年底相比,美元在2022年占比下滑了0.44%,人民幣占比則回跌了0.11%。因此,不少傳媒常鼓吹烏俄戰後,人民幣崛起而加速全球去美元化的速度,不免言過其實。

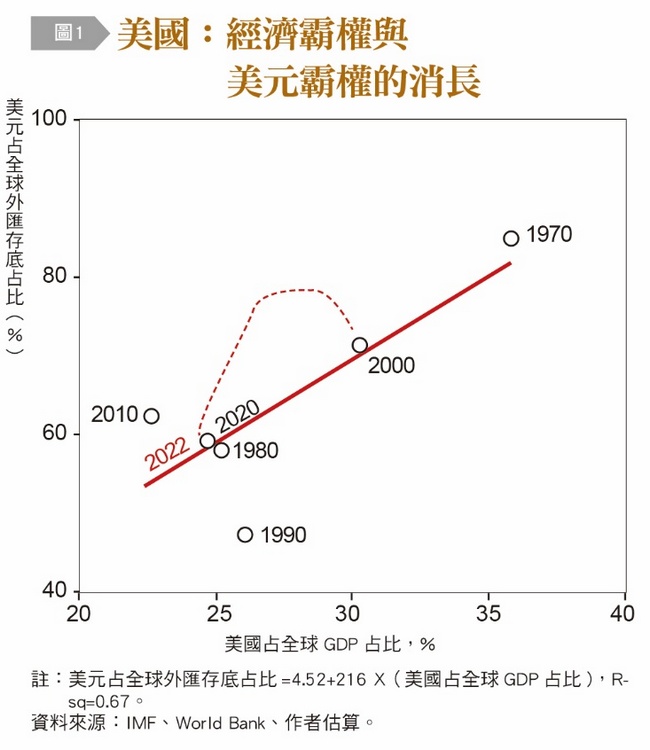

另一個說法是,相較2000年的71%,2010年的62%,現在美元占全球外匯存底約58%,似也顯示地位滑落。﹝圖1﹞是過去50年,美國的國內生產毛額占全球比重(下稱產出比重),與各國外匯存底在美元配置的比較,有兩點值得注意。第一,美國的產出比重越高,外匯存底的美元配置也會偏高。所以,2000年迄今,美國的產出比重從稍高於30%,拉回至不到25%,自然也反映美元的使用下降。

第二,美國在1980年的產出比重約25.2%,而外匯存底的美元配置約57.9%,兩者都與今日十分接近。如果要以20年的時序,做出「美元霸權動搖」之述,那麼過去40年的位移,難道要引導「美元霸權穩若泰山」之說嗎?兩者恐都流於武斷。最多只能論證,外匯存底的美元持有,與美國在產出比例的增減有關。除非進一步提出,美國在全球經濟版圖明顯削減,否則論斷去美元化,就易淪為信仰問題。

﹝表1﹞也另從環球銀行金融電信協會(SWIFT),及每日外匯交易量的面向切入。前者是傳統跨境法幣交易使用最廣泛的平台,連接全球逾萬家的銀行,日均處理的金融訊息逾4,000萬條,很大程度反映金融及貿易活動情況。2021年底,美元占比約40.5%,人民幣則在2.7%,到了2023年第1季底,美元上升至41.7%,人民幣則下滑至2.3%。

後者則是國際清算銀行(BIS)調查,全球每日的外匯交易量。由於匯市是雙向交易,也就是貨幣對(Currency

Pair),因此總交易量會是200%。以2022年來說,交易量居首的美元歐元(USD╱EUR)約占22.7%,次位的美元日圓(USD╱JPY)約占13.5%。以此角度,2019年的美元占比約88.3%,與2022年幾近相同。從外匯存底、SWIFT支付,及外匯交易這3個面向觀察,世界經濟的生態系仍主要繞著美元轉。

大量印鈔及美元武器化讓美元霸權出現懸念

既是如此,何以無風不起浪,對美元霸權仍有些許懸念?主因有二:第一,從美國「國內」來看,在歷經金融海嘯後三回量化寬鬆政策,外加新冠疫情時的第四回,聯準會的資產負債表規模較2008年,飆增10倍。尤其在疫情期間,史詩級的貨幣及財政政策,所引發的物價膨脹,更使市場不免擔心,大量印鈔將使美元價值陷入貶低之虞。

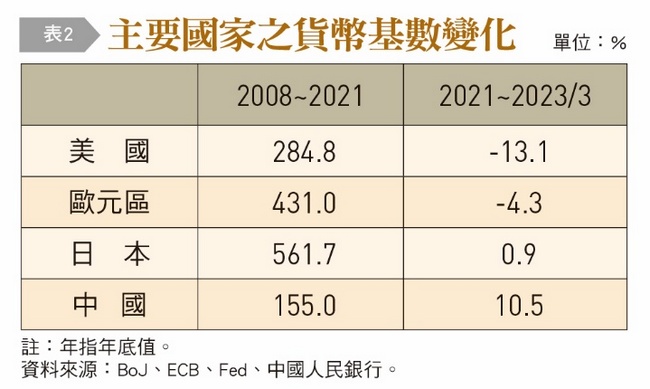

﹝表2﹞顯示,美國從金融海嘯迄今印鈔數量驚人。以2008年底至本波升息前,也就是2021年底的貨幣基數,即銀行準備金加上大眾手中持有的通貨合計數為例,增幅多達2.8倍,確有不守貨幣紀律,折損美元價值之虞。但是,看到歐元區的增幅4.3倍,日本的5.6倍,疑歐論及疑日論是否更急迫要擺在前頭?

依此想法,中國的增幅1.5倍確實較低,但2022年以來,在內需低迷下,通膨偏低,也無升息壓力,反映貨幣基數增幅較主要國家偏高。值得思考的是,多數國家若在往後10年、20年持續印鈔,自身貨幣不就都有價值貶低的壓力?這或許是近期黃金又受矚目的原因之一。稀缺性使其成為央行外匯存底裡常見的資產。

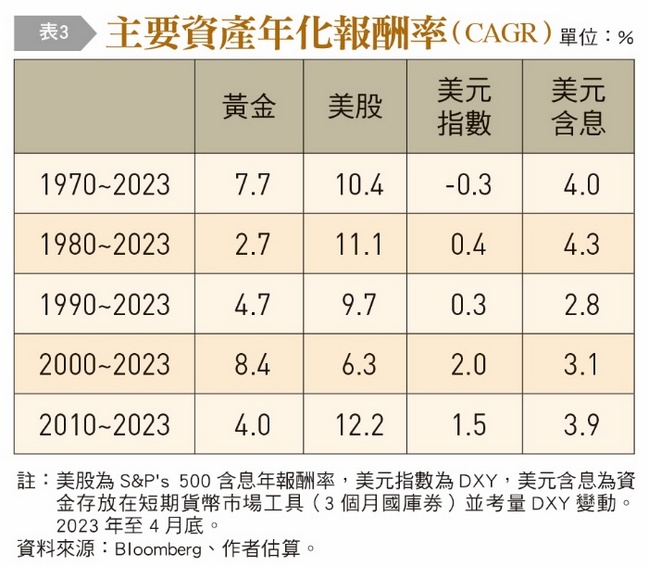

觀察2022年初到今年第1季,土耳其央行大買黃金約178噸,中國120噸,埃及44噸,印度40噸,新加坡則在今年首季一舉購進69噸。﹝表3﹞顯示,1970年迄今黃金年均報酬7.7%,美股約10.4%;2010年迄今,黃金年均報酬4.0%,美股則約12.2%。在印鈔看不到終點,及地緣政治分裂加深下,黃金在外匯存底仍有一席之地。諷刺的是,儘管持續印鈔,但美元從2000年或2010年迄今,年均升1.5%至2%,顯示在每種貨幣可能都面臨價值貶低的壓力下,美元長期仍較保值。

第二,從美國「國外」來看,隨中國經濟規模占美國的比重,從2000年近12%,2010年約4成,到2022年已逾7成,擴大人民幣的生態圈應是必然。更重要的是,美中一路從貿易戰、科技戰、疫情戰,到烏俄戰後伴隨的「貨幣武器化」,也就是金融戰,如凍結俄羅斯央行的外匯存底,限制使用SWIFT的支付系統,已使部份國家仿效貿易供應鏈的「中國+1」,思索外匯供應鏈的「美元+1」,強化與人民幣的生態圈連結。

在可見的未來,人民幣生態圈將推動更多的雙邊貿易改以人民幣結算,包括現在與40國,簽訂1年4兆人民幣左右的本幣互換協議為基礎,持續與更多國家,向更大金額的目標邁進,藉此建立SWIFT的替代體系,長遠目標則是劍指油金及資本市場的股債商品。新的數位支付技術和央行數位貨幣,則在此過程裡扮演著重要利器,意味著人民幣在外匯存底及支付上,確有增加之勢。然應注意:人民幣的使用增加,並不代表美元的使用減少,歐元、日圓、英鎊等貨幣都可能被排擠。﹝表1﹞列出國際貨幣基金的特別提款權(SDR)籃子,在過去7年及未來5年的權重,已反映這個現象。

短期匯率可以疑美

但幣中之幣的地位仍難撼動

不可否認地,無論是大量印鈔,或美元武器化的疑慮,加上政經勢力的此消彼長,都讓美元霸權受到程度不等的議論,甚或減少使用的挑戰。捫心自問:貨幣到頭來,不就「信任」二字?背後隱含的,就是方便好用,亦即生態圈夠大,走遍天下自由收付。

因此,撼動美元霸權最好的方法,不是用喊的,或口嫌體正直地不得不以美元還債、交易,甚或投資美國股債;而應思考讓自家的貨幣夠好用,也夠讓人信任,其中有兩點最為關鍵。第一是資本管制的問題,也就是錢能否進出自如?想換什麼幣就換什麼幣?第二是資本市場的規模。如果要買蘋果的股票,就很難不用美元,美股市值又占全球逾4成,美債亦是。想要自家的貨幣廣為世人所用,除了加大貿易活動外,就必須在資本市場的管制及規模多下些工夫。

短期匯率走勢,在聯準會停止升息,甚在未來幾季可能的降息之下,可以疑美,但要在未來很長的時間,挑戰美元幣中之幣的地位可沒那麼簡單:疑美論在捲浪翻波之際,正面臨宜美論的劈波斬浪。

|