整理、撰文:蘇偉華

台灣金融研訓院於2020年首次公布我國「金融生活調查」結果,呈現出台灣人在收支、儲蓄、借貸、保險等面向的金融生活。今年,金研院再次調查,驚豔發現,國人在疫情影響下,對金融風險的抵抗力反而提升,實施金融教育的成效漸顯。

2020年,台灣金融研訓院公布我國首次「金融生活調查」結果,刻劃出台灣人在收支、儲蓄、借貸、保險等金融生活的面貌,以及萬一面對財務衝擊之金融風險抵抗力(Financial

Resilience)的強弱。不同於主計總處的家庭收支調查或其他相關統計,此金融生活調查尤其聚焦於國人金融生活弱點的發掘,期望調查結果能夠引導金融功能進一步發揮,讓脆弱財務情況者有機會改善生活期待,共享金融幸福。

在疫情持續肆虐的這兩年,經此百年未見之災害磨難,2022年,金研院再次進行金融生活調查。在調查前的預估是,因為受到疫情的持續衝擊,台灣民眾在各項金融生活的面向,理所當然是呈現退步。然而,2022年調查結果出來後,卻令人大感驚豔與振奮!

無畏疫情肆虐 金融生活逆勢前進

2022年的調查研究顯示,由於台灣人具有高度的憂患意識,因此在面對衝擊時,反而呈現出更強的韌性,讓台灣整體的金融生活,不退反進。其中就儲蓄而言,無儲蓄者比例降低、儲蓄充足者比例增加,也因為外出休閒旅遊等機會減少,相關開銷縮減,對儲蓄增加更有推波助瀾的效果。

此外,能充分應付生活必要支出的民眾比例也增加;在金融服務使用上,疫情冷卻人際交流,卻加溫數位金融的活絡,而這兩年台股指數創新高,使用金融帳戶從事投資的熱度居高不下;相對的,民眾借貸能力與意願這兩年來有所提升,借貸無門的比例減少,尤其用來購屋與投資,更成為借貸資金的主要去處。在保險方面,疫情大幅強化民眾風險意識,保險購買比例明顯提升。

再以金融風險抵抗力來看,2022年國人金融風險抵抗力平均分數,相較兩年前進步,尤其自身財力與金融服務取得等二面向進步最多。顯示疫情雖有威脅,但在政府推出各類紓困,且政府與民間協力防疫有成,除部分產業受到影響,整體經濟表現還是有成長,金融風險抵抗力平均分數不跌、反呈現上升態勢,值得肯定。

台灣人金融韌性強 位列國際優等生

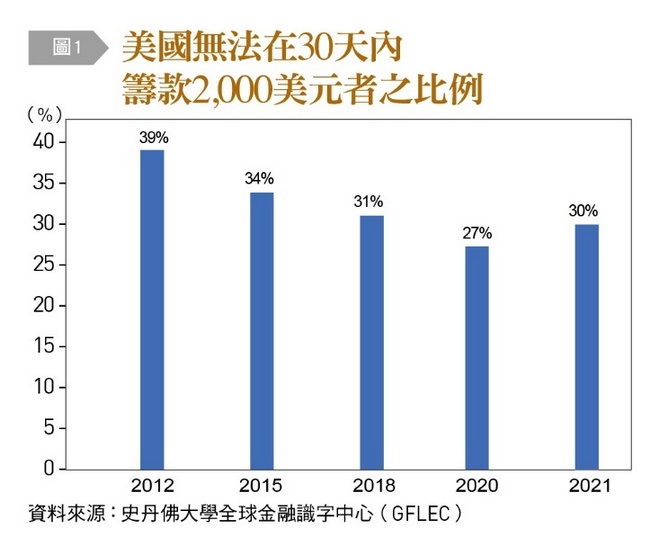

或許有人會提出疑問,是不是每個國家都是類似情況?其實不然,若與國際間進行比較,台灣的確是優等生,相對其他國家表現可圈可點。例如美國史丹佛大學全球金融識字中心(GFLEC)的金融風險抵抗力調查,發現疫情爆發後,美國人緊急籌款能力,在持續多年的改善後,卻於2021年趨勢轉為下降翻轉,2020年無法在30天內籌到2,000美元的比例為27%,到了2021年上升至30%;尤其是18至29歲、女性、低學歷、有色人種等族群,受到的衝擊更大〔圖1〕。

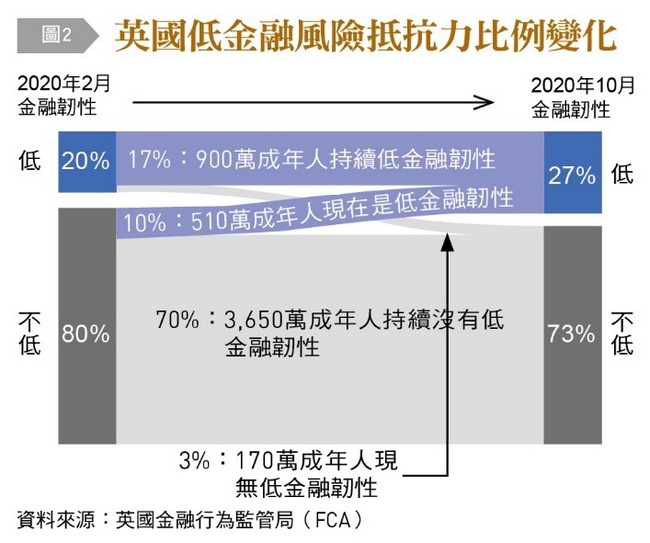

英國金融行為監管局(FCA)調查也發現,英國在COVID-19疫情大流行後的2020年10月,有38%(約2千萬人)財務狀況惡化,疫情之前原來占人口46%的財務脆弱族群,在疫情後增加至53%,低金融風險抵抗力人口為27%,相較疫前增加將近10%〔圖2〕。

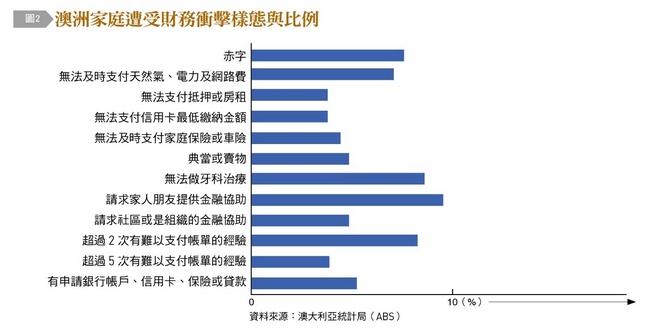

澳洲統計局(ABS)針對的一項全國性調查也發現,疫情衝擊下,到2020年12月,大約8.5%的澳大利亞家庭負擔不起牙科治療費用;7.5%入不敷出;7.1%的人無法按時支付煤氣、電、電話帳單;4.3%的人無力按時支付牌照稅或家庭保險;3.6%無法支付抵押貸款或租金;2.4%的人連信用卡支付最低金額都付不出來〔圖3〕。

正視弱勢與年輕世代 「金融脫隊」議題

整體的進步固然可喜,然而,調查也發現,在台灣朝向進步的列車上,有一部分的台灣人卻脫隊了:財務脆弱族群與年輕人的金融風險抵抗力沒有跟上腳步,與其他族群之落差增大。進一步發現,這兩大族群面臨著疫情期間經濟來源減少之外,金融素養的薄弱,導致金融自信不足,以致容易遭受金融詐騙與剝削。

因此,強化年輕世代與脆弱族群金融教育,增加他們的金融素養,避免面臨財務衝擊時,一下子就陷入困境的風險。金融教育除了掌握知識,更需要經由不斷學習與練習,提升自主判斷金融資訊真實性的能力,並養成正確金融行為,因此,如何打造更有效的金融教育,需要產官學各界共同合作,幫助下一代的金融生活。

更好的普惠金融 以提升素養拉回脫隊者

根據世界銀行定義,所謂「普惠金融」是滿足所有民眾需要,以負責任且持續的方式,提供其有用(益)且負擔得起的金融產品與服務,最終改善貧富差距與生活水準、促進社會公平及社會福利。因此,普惠金融不僅僅只有金融覆蓋率、可及與方便等技術性方面,更重要的是要能達到改善貧富差距與社會公平的目標。

但現今廣為使用的普惠金融指標,大多數著墨在金融可及與使用面向,常常無法確實反映出普惠金融需求。當金融越來越方便,工具越來越多元,民眾卻素養不夠,產生濫用與誤用,例如無痛揮霍信用卡、網路與社交詐欺、對系統缺乏信任、對金融產品意識的缺乏等,此時,金融越普及,反而越容易造成金融的破口。

因此,若希望讓金融真正普惠,除了廣泛普及外,必須定義出不同受眾的普惠策略;提升金融服務水準固然很重要,但提升金融客戶,尤其是弱勢者的金融素養,使其有足夠能力與自信妥善使用金融產品與服務,讓弱勢族群從「未納入」(金融體系)到「被納入」(金融體系),再從「被納入」到「服務更完善」。藉此加強弱勢群體的信任,讓消費者被納入金融體系之後,避免消費者落出金融服務範圍。因此,透過教育強化金融素養,是國家推動金融普惠的第一步。

克服金融教育盲點 金研院有對策

金研院長期耕耘金融教育,累積多年的經驗,深深感受金融素養應該是長期的技能培養,而不僅是短期的知識宣導;此外,應注重生活財務行為與觀念改變的成效,而不僅是金融產品介紹;且應因材施教,針對不同對象,提供不同的金融教育。

近年來,金研院翻轉教育思維,發展出結合分眾化課程設計及教材開發,更結合輔導諮詢與課後行為變化之追蹤機制,開創出不一樣的教育模式,並與社福團體與學校合作,分別針對小學生、大專生,以及原民及成人教育,實際開辦系列中、長期公益教育課程,獲致良好的效果,真正改變參與者的財務觀念與行為,幫助他們減債、增加儲蓄,收支現金流由虧轉盈,並遠離金融詐騙。未來除持續致力外,也更期待各界共同投入一起做有用的金融教育,擴大影響力。

|