撰文:Black Bubble、陳界文國

開展主權投資影響力

在現今台海緊張狀況下,各界對衝突發生的可能性看法不一。外資銀行研究認為,美中對話會緩解台海戰爭可能性,但多數分析依然視軍事衝突機率是存在的。機率高低也視美國對台提供的嚇阻硬實力與軟實力程度,影響中國是否而非何時犯台。

筆者年輕時在大中華區域提供資本市場發展的顧問服務,因此即使邁入中年,還是偶爾有對岸友人會與筆者徵詢金融發展相關趨勢看法。比較有趣的是,去年烏俄戰爭爆發前,筆者被提問的方向為中國如何增設保稅專區以吸引台灣與國際金融服務契機?而今年初美中情勢緊張之際,問題則改為當中港台遭遇戰爭情境時,金融系統會受到的衝擊為何及如何避免資產凍結/資金斷鏈之可能性?

除了以上假設性議題,美中情勢的動盪不定,也如唐代詩人杜甫的《小寒食舟中作》所提:「春水船如天上坐,老年花似霧中看。」世事無常,由下列最近的政經事件發展,也不難想見台灣須謹慎面對美中間加劇的競合演變。

1.中國宣布對科技業及製造業的關鍵原料鎵、鍺等相關物品實施出口管制。

2.在沒有全球能源危機時,中國支持國營事業簽下天然氣長約(中石油與卡達6月簽下27年採購約),中國將在2023年成為世界最大的天然氣進口國。

3.白宮對美中關係政治修辭也由經濟脫鉤(De-coupling),演進為G7會議提及的經濟韌性需要採取降低風險(De-risking)及多元化(Diversifying)的合作方式。

4.美中雙邊產業、貿易與氣候變遷等多項議題溝通,也隨著美國國務卿布林肯、財政部長葉倫和總統氣候特使凱瑞近來連續訪中而重新啟動雙邊對話。

5.美國在產業政策上也認知到,須優先投資建立本土生產供應鏈與相關庫存儲備,並減少對任一國家在關鍵原料/元件上的過度進口依賴,如戰備儲油重新增補(最近公布再購入600萬桶原油)與清潔能源政策的稀土累積策略。

面對著國際多變的經濟情勢,國內立法院也在5月時舉行了一場中央銀行法修正草案公聽會,討論設立國家主權基金可行性。不論未來政策方向為何,筆者相信韌性也應存於金融投資鏈中,善用主權基金Sovereign

Wealth Fund(SWF)或退休基金Public

Pension Fund(PPF)進行的主權投資,也是增進國安重要的一環。

金融投資供應鏈人才與科技的雙循環

雖然在外資銀行的政策研究中,認為美中對話會緩解台海戰爭可能性,但多數分析依然視軍事衝突機率是存在的。機率高低也視美國對台提供的嚇阻硬實力(武器)與軟實力(理念、貿易、投資、科技)程度,影響中國是否而非何時犯台。

面對一個非零的戰爭威脅風險以及台灣龐大的海外投資淨資產〔表1〕,讀者們需要深思如何在通訊封鎖、資產凍結和人力/系統/資料戰損下的投資鏈管理方式,甚至如何更快速的取得資料並完成分析風險,來提前偵測危機爆發點。

正因國際金融往往涉及多個主管機關、交易對手、服務供應商等往來〔圖1〕,所以如何配置內部人力、決定委外服務和雲端運作範圍,就可以決定在戰時金融網絡是否具備韌性。台灣是海島,主要對外通訊只能仰賴14條連外海底電纜與4個光纖海纜登陸站,極有可能在第一波封鎖戰中被損害而導致令不出島。

雖然烏俄戰爭中我們可以看到SpaceX星鏈的低軌衛星群,提供覆蓋全球的高速網際網路接入服務,但如果遭受電磁干擾全面中斷,抑或本地決策人員因戰爭波及傷亡時,那麼我們有多少海外部署人力可因應長期危急時的金融管理呢?

雲端與AI人工智慧可以一定程度降低作業/資料集中和人力分析/處理作業風險,委外予可信賴的國際第三方服務供應商亦可有效率的管理作業成本並增加開發新業務/投資的時效性。但回歸金融業以人為本的核心,如何培養內部管理核心業務能力的人才,是否可將核心業務管理分散在境外以應對潛在戰爭威脅?

筆者認為在政府既有的南向政策中,東協國家普遍有著年輕勞力、土地成本優勢,已廣泛為製造業與全球性外商銀行的區域作業中心所運用。我們可否增加跨國不同人力結構的合作,在雲端科技框架下達到一體化同步管理,或許可另外創造出風險控管韌性以外的長期加值效益。金融策略部署隨著複雜的國際局勢及長期歷史演變中,只能少說多做和維持堅定的決心,如同華人歌手大壯的歌曲《上了年紀的男人》其中歌詞:「總有太多男人的痛難忍的痛,難說的話放在心中,矛盾的怕被人看穿,又渴望誰懂,堅強是刻意整理好的妝容」。

主權投資的長期目標全民資源審慎規劃

自1953年科威特成立運用原油收入成立全世界第一個國家主權基金科威特投資局,全球主權投資基金也在今年2月達到176檔和管理著11.5兆美元的資產規模。成立資金主要源自國家原物料收入與外匯存底,投資的目的大致分為三類:

A.穩定市場基金(Stabilization

funds),主要在市場動盪時提供資本支持,此類基金需要高度流動性,因此超過90%投資會以公開市場股票與債券為主。

B.未來儲蓄基金(Savings

funds),主要目的為未來的下一代累積財富,因此投資組合一般會有20%以上投入私人市場(Private

Market)以獲取長期資本收益。

C.戰略開發基金(Strategic

funds),主要貢獻在國內經濟發展項目,本質類似開發銀行但以股權投入為主,基金多以支持基礎建設與人力資本項目為主。

而前十大主權基金幾乎都分布於中東及亞洲國家〔表2〕,也可以看出因國情與投資目的不同,而分配了不同的另類投資與海外市場比重。所以當台灣思索主權投資的概念時,我們也需了解長期目標為何及相對應的全民風險承受度。筆者也相信長期資本不僅可以達到穩定市場、累積未來儲蓄與友善企業/國家進行戰略夥伴合作的開發目標,最重要的是可以增進一國之國際貢獻度、能見度。

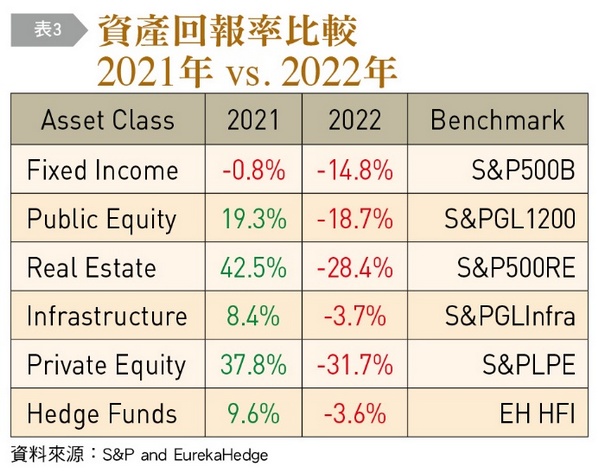

在過去多頭的年代,主權基金從1999年至2018年估計有11%平均年成長率(Boubaker,

Journal of Corporate Finance, 53: 202–224),但我們也見識到了2022年的市場大幅震盪下,主權基金第一次減損了總淨值(Global

SWF預估為1兆美元),其原因源自於50年來首次所有資產都有超過10%的修正〔表3〕。所以如何制定明確的投資規範、實施透明的風險監理、結合國內外專才管理與搭配合宜的外部服務機構和取得即時市場資訊管道等,也將會是主權投資必備之前提。

情場如商場如戰場決策盡在一念間

不論是面對風險所需具備的金融網絡韌性、主權投資的評估準備,長期決策皆在於接納多方參考意見及經驗分享與人心的堅毅執行。也如西洋歌手碧昂絲一曲《Listen》的歌詞:

「Listen to the song here in my heart. A melody I

start, but I will complete」,用心去傾聽一切後來完成心中的目標吧。(本文作者Black

Bubble現任職台灣外商銀行,曾於亞太數家外商銀行及金融資訊業任職業務及管理層;陳界文國為鳳凰人力總經理)

|